相続・遺言のお手続きはお任せください。

当事務所では、相続・遺言に関する各種手続に関しては、初回無料相談にて、承っております。

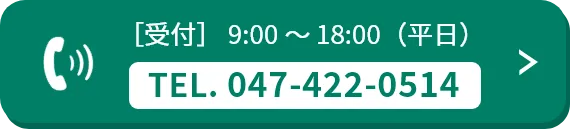

お電話、メール、お問い合わせフォーム等の適宜の方法によりご相談ください。

| Q | 当サイトをご覧の皆様はこれまで、相続に関与する経験は、どの位ありましたか? |

| A | 相続に関与する回数は、一般的な暮らしの中では、おおよそ、父や母の死亡に際して、2回位ではないでしょうか? そうすると、今回、初めての方もいらっしゃるかと思います。(近親者、知人などの単に通夜、告別式に参列するだけの場合は除く) |

相続に関する手続には・・・

死亡時の立会、死亡届・死亡診断書の受領、葬儀の手配、火葬、埋葬を始め、不動産をはじめとする財産や負債の清算の外、官公署(市役所、年金事務所等々)の手続、あるいは遺品の整理などを指し多岐に渡ります。最終的な遺産分割を経て不動産の登記名義の変更まで皆様が安心して、スムーズに進められるよう、当事務所は、手続の案内人として、丁寧に、各種のお手伝いさせていただきます。

不動産の名義変更

(相続登記)

不動産の名義変更とは、ご自宅などの不動産に関して、被相続人から相続人へ相続登記を法務局に申請して、の所有者名義を変更することを言います。

ご用意いただく主な書類、相続登記費用の目安についてご説明します。 ※以下書類は当事務所にて代理取得が可能です(権利証や印鑑証明書を除く)

不動産の名義変更(相続登記)に必要な書類

登記に関する書類

- 固定資産税の納付通知書(当年度)

または不動産の評価額証明書 - 登記済権利証書 または、登記識別情報

相続人に関する書類

- 故人の出生から死亡までの戸籍謄本

※「除籍」「改製原戸籍」を含む - 登記済権利証書 または、登記識別情報

- 相続人の住民票(本籍付き)

- 相続人の戸籍謄本

- 相続人全員の印鑑証明書

-

被代襲相続人または数次相続人の戸籍謄本

故人と相続人との間に、死亡された人がいる場合(代襲相続または数次相続)は、その人の出生から死亡

までの戸籍謄本(「除籍」「改製原戸籍」を含む)

お支払中の住宅ローン等に関する書類

-

抵当権の登記を抹消する手続に必要な書類を銀行等の金融機関から取得して下さい。

-

完済された住宅ローンにつき、抵当権の抹消登記が未了の場合も前項と同様。

相続登記費用の目安

| 費用区分 | 報酬(税別) | 実費関係 |

|---|---|---|

| 相続登記 | 60,000 円 | 登録免許税=評価額×4/1000 |

| 遺産分割協議書 | 30,000 円 | 実費関係 |

| 戸籍謄本代行取得 | 3,000 円/市役所 | 450 円/通または、750 円/通 |

| 抵当権抹消 | 20,000 円 | 1,000 円/不動産 ※完済された住宅ローンがある場合のみ |

| その他 | ご相談 | 音信不通の相続人がいる場合 →家庭裁判所に不在者財産管理人の選任又は失踪宣告の申立をする 未成年者の相続人がいる場合 →家庭裁判所に未成年について特別代理人選任の申立 認知症・障害等により意思表示が十分にできない相続人がいる場合 →家庭裁判所に後見人等の選任の申立 上記以外の理由により、相続手続きを阻害する要因のある場合 |

相続人が明らかな場合は、概ね15万円前後程度となります。

但し、不動産の評価額により実費(登録免許税)が大幅に変動する場合もあります。

遺言の概要

遺言の作成支援から遺言書の検認手続、遺言執行者として、あるいはその補助として、さまざまな場面に応じて、支援しております。

まず、遺言書とは、生前にあらかじめ、法定相続分とは異なる分配の方法などを書面により用意します。そして、その遺言者の死後に、その効力が生じ、最も有効・有意義に活用してもらうために行うための、遺言者の最後の意思表示となります。

遺言書を作成するには、方式(形式)が重要となります。主な遺言書の形式として「公正証書遺言」と「直筆証書遺言」がありますが、「直筆証書遺言」を法務局に保管する方法として『自筆証書遺言書保管制度』が新たに始まりました。

遺言書の形式について(公正証書遺言と直筆証書遺言)

公正証書遺言

公正証書遺言とは、遺言者が公証役人に口頭で遺言の内容を伝え、公証人が作成する遺言書です。偽造や紛失の心配がない反面、費用がかかる、公証人の他に証人が2名必要、時間がかかるなどのデメリットもあります。

公正証書遺言に必要な書類

本人に関する資料

- 自動車免許証

(健康保険証、マイナンバーカード) - 住民票(本籍付き)

- 戸籍謄本

(本人のほか遺産を受け取る方の戸籍) - 印鑑証明書

遺産に関する資料

- 不動産がある場合

(登記権利証、固定資産税通知書) - 預貯金等の金銭債権の場合

(預貯金通帳) - 株式の場合

(証券会社発行の取引残高報告書) - その他、遺言に記載したい財産の資料

直筆証書遺言

自筆証書遺言とは、財産目録を除く全文を自筆で書き上げる遺言書のことです。 公正証書遺言に比べて費用も手間もかからないため気軽に作成できる反面、紛失や改ざんなどが問題になることもあります。また作成要件が厳格に定められているため不備がある遺言を残されてしまうと、死後相続手続きをする人に迷惑がかかってしまう点も知っておいていただきたいです。

また、ご高齢の方などで代筆を希望される方もいらっしゃいますが、自筆証書遺言の場合は必ず自分自身の字で書く必要があります。もし仮に自分以外の人が代理で記入した場合は、その遺言書自体が無効となりますので注意が必要です。

直筆証書遺言の保管制度について

直筆証書遺言については自宅あるいは貸金庫などに保管しているのが通常ですが(1)遺言書としての有効性(2)改ざん(3)忘失など遺言者の最終の意思が十分に反映されないケースも多数あります。他方で、公正証書で遺言を作成する場合には、些か、敷居が高い、あるいは遺言の内容が変わる度に多額費用が生じるなど一長一短と言わざるを得ません。

そのため直筆証書遺言により安価に、安全に作成した遺言書を法務局で保管する制度が始まりました。遺言書の保管制度のポイントは、次の3点となります。

-

直筆証書遺言であること

本文については、これまでどおり自署、日付、押印が必要性は変更ありませんが、改正相続法(民法968条)により、財産目録については、PCでの作成あるいは証明書などのコピーで代用することができるようになりました。

-

住所地、本籍地、不動産を所管する法務局が管轄となること

保管場所の法務務は、最寄りの法務局ではなく、住所地、本籍地、あるいは不動産の所在地を所轄する法務局にて保管届けをする必要があります。 また、保管手数料は1回毎に3,900円の手数料が発生します。

-

検認が不要であること

通常、直筆証書遺言は、家庭裁判所の検認が必要ですが、法務局に保管された直筆証書遺言は、公正証書遺言と同様に検認が必要ありません。

遺言書保管制度と公正証書遺言との相違

| 事項 | 遺言書保管制度(直筆証書遺言) | 公正証書遺言 |

|---|---|---|

| 作成者 | 遺言者 財産目録はPCや証明書などの使用可 |

公正人 |

| 作成場所 | 自宅などどこでも可 | 原則、公証役場 |

| 保管場所 | 住所地・本籍地・不動産所在地を所轄する法務局 | 公証役場 →作成時に交付される正本・謄本等は自宅(貸金庫等)に保管 |

| 費用 | 手数料一律 3,900円 | 財産の価格による ※公証人手数料 (右図参照) |

| 裁判所の検認 | 不要 | 不要 |

※公証人手数料

| 財産の価格 | 手数料 |

|---|---|

| 500万円~1,000万円以下 | 1万7000円 |

| 1,000万円~3,000万円以下 | 2万3000円 |

| 3,000万円~5,000万円以下 | 2万9000円 |

| 5,000万円~1億円以下 | 4万3000円 |

| 1億円~3億円以下 | 4万3000円に超過額5000万円毎に 1万3000円を加算した額 |

| 但し、財産の価格が1億円以下のときは、上記手数料に、1万1000円が加算 | |

生前贈与

「生前贈与」は、文字どおり、生前に財産(一部または全部)を分配してしまう方法です。

亡くなられた後に効力が生じる「遺言」とは違い、財産の分配が生前に確定しているため、これを見届けることができます。

ただし、自宅を生前贈与する場合には、「万が一のときに、自分の居所である住まいが無くなってしまう」あるいは、「万が一のときに、入院費などの治療費、老人ホームなどの施設入所費が無くなってしまう」などとっと危惧される方もいらっしゃることは事実です。生前贈与に必要な書類は、前記の「公正証書遺言を作成する際に必要な書類」と同様となります。

贈与税の注意

単純に生前贈与をしてしまうと、ビックリするほどの贈与税が課税されてしまいます。ここが、生前贈与の悩ましいところです。

以下に、一般贈与税と特例贈与税を取りまとめましたので、ご欄下さい。

一般贈与税と特例贈与税について

一般税率のケース

(例えば、第三者間、兄弟間など)

| 基礎控除後の課税価格 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1千万円以下 | ・・・ |

|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | ・・・ |

| 控除額 | - | 10万円 | 25万円 | 65万円 | 125万円 | ・・・ |

特例税率のケース

(直系尊属、祖父母や父母などから20歳以上の者、子・孫などへの贈与の場合)

| 基礎控除後の課税価格 | 200万円以下 | 400万円以下 | 600万円以下 | 1千万円以下 | 1千500万円以下 | ・・・ |

|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | ・・・ |

| 控除額 | - | 10万円 | 30万円 | 90万円 | 190万円 | ・・・ |

以上のとおり、単純に贈与をしてしまうと、高い利率の贈与税が適用するため「夫婦の間で居住用の不動産を贈与(配偶者控除)」と「相続時精算課税の選択」という良く利用される生前贈与の活用方法(非課税範囲の活用)を2点ご紹介します。

夫婦の間で居住用の不動産を贈与(配偶者控除)

配偶者控除の概要

婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できるという特例です。

配偶者控除適用条件の概要

(1)夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと

(2)配偶者から贈与された財産が、自分が住むための国内の居住用不動産であること又は居住用不動産を取得するための金銭であること

(3)贈与を受けた年の翌年3月15日までに、贈与により取得した国内の居住用不動産又は贈与を受けた金銭で取得した国内の居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること

相続時精算課税の選択

相続時精算課税の概要

60歳以上の父母又は祖父母から、20歳以上の推定相続人である子又は孫に対し、財産を贈与した場合において選択できる贈与税の制度です。

課税額の時期及び算出

相続時精算課税を選択した者に係る相続税額は、相続時精算課税に係る贈与者が亡くなった時に、それまでに贈与を受けた相続時精算課税の適用を受ける贈与財産の価額と相続や遺贈により取得した財産の価額とを合計した金額を基に計算した相続税額から、既に納めた相続時精算課税に係る贈与税相当額を控除して算出します。